刊登於

最後更新於

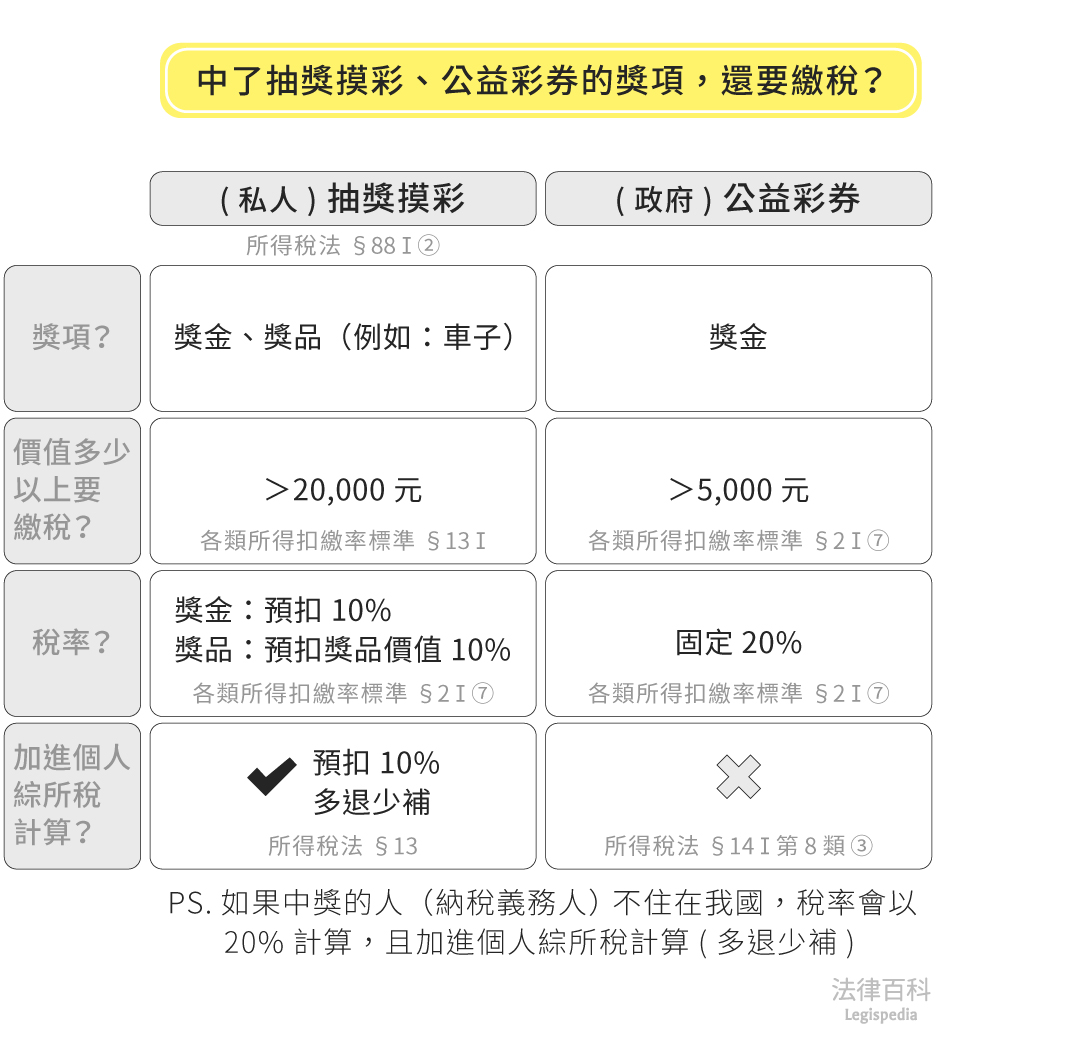

每個人都有一個發財夢,每次看到威力彩頭獎落空好幾次,彩券行門口就會開始大排長龍,大家想成為幸運兒。不過大家可得注意,有時新聞上看到的獨得10億,可不代表中獎人真的能拿到這麼多喔!(見圖1)

資料來源:吳俊志 / 繪圖:Yen

一、尾牙摸彩也得課稅?

尾牙摸彩常常是上班族一年最期待的日子,當然重點不在尾牙吃什麼,而是公司的最大獎獎落誰家。不過要是你幸運中了最大獎,隔天公司會計就會提醒你記得繳稅,這時的大家通常都一臉困惑,尾牙摸彩中獎也得繳稅?

(一)尾牙摸彩會先被課稅?

是的,你沒看錯,參加公司的尾牙摸彩,不管是中了10萬元獎金還是抽中賓士車,都要繳稅。按照所得稅法第88條第1項第2款的規定,「競賽或機會中獎之獎金或給與」[1]是必須扣繳的。白話來說就是拿到獎金之前,公司會先幫你把要繳的稅扣下來,先幫你繳給政府,目的當然是讓國家可以提早收到稅,確保中獎人不會領到大獎就跑路逃稅啦!

至於要扣繳多少呢?按照財政部公布的「各類所得扣繳率標準」第2條第1項第7款本文的規定[2],納稅義務人如果是在我國境內居住的自然人,或是在我國境內有固定營業場所的營利事業,競技、競賽或機會中獎的獎金需要扣繳10%[3]。所以尾牙中獎的話,公司會先幫你扣掉10%的稅金。例如尾牙抽中100萬,進到你戶頭的就只有90萬。另外提醒大家的是,這種私人舉辦的抽獎,獎金不到20000元是不用扣繳的喔[4]!

(二)中獎會影響到當年度的所得嗎?

但中獎還有後續,所謂「扣繳」只是先幫你把稅扣起來,不代表在年度報稅的時候不用加入綜合所得總額一起算[5]。所以摸彩的獎金還是得加進去個人該年的綜合所得裡面計稅,也就是說如果你中了超級大獎,除了先被扣繳10%外,最後還是可能會因為綜合所得總額提高,而要在報綜合所得稅時被課以更高的稅率[6]。當然,如果年度所得加計獎金之後,稅率仍然不到10%,多扣的部分還是會退稅的。

(三)不是抽到獎金,而是抽到獎品,要怎麼課稅?

而尾牙抽獎除了現金大獎以外,還可能有搶手的PS5、剛上市的iPhone,甚至有些公司比較誇張的,還有抽汽車、甚至抽房子。這種時候大家拿到的獎品當然不可能自己少掉10%,所以公司通常會要求中獎的員工先提供獎品價值的10%當作扣繳稅款。雖然是一筆不小的開銷,但相比領到超級大獎,借錢來繳稅也划算吧?

二、公益彩券課稅大不同

那如果是中了樂透或是威力彩頭獎,獎金上億的情況呢?經過剛剛的介紹,大家可能會開始擔心,這樣綜合所得會不會一下子連跳好幾級,得適用40%的最高級距稅率呢[7]?

這點倒是不用擔心,政府辦的獎券,規定還是會有點不同。按照各類所得扣繳率標準的規定,政府舉辦的獎券是採用20%的固定稅率,獎金沒有超過5,000元就不用課稅,但只要一超過,政府就會自動幫你扣走全額獎金20%的稅款[8]。

這聽起來好像是壞消息啊?就算只中了5001元,稅率也不會比較低。但轉念一想,如果中的是超級大獎,這時卻也不用像私人辦的抽獎、摸彩一樣計入綜合所得總額。按照所得稅法第14條第1項第8類的規定[9],政府所舉辦的獎券,中獎獎金只要依照所得稅法第88條的規定扣繳稅款就好,不會再計入綜合所得總額裡面。至少大家就不用擔心加上10億元頭獎後,還得適用40%的最高稅率來計算該年度綜合所得的問題了。

三、結論

不管是尾牙抽中大獎,還是因為公益彩券一夕致富,都是可遇不可求的夢想。不論是高額獎金還是名車,都能讓大家興高采烈好一陣子。但可別忘記,獎金或獎品也是所得,也得繳稅,幾億的頭獎,國家也可以分一杯羹,如果是實物獎品,更要記得先籌錢繳納扣繳稅款才是。

若主辦方拒絕怎麼辦呢?